Підвищення ставок у США малоймовірне, а базовий сценарій, як і раніше, включає зниження ставок цього року. Приблизно такий сценарій розвитку подій бачить голова Федеральної резервної системи. Особистий прогноз Джерома Пауелла полягає в тому, що ціновий тиск знову піде на спад. FOMC залишив цільову ставку незмінною шосту сесію поспіль на рівні 5,25–5,50 відсотка (графік 1), що було очікувано.

Проте, у супровідному документі за підсумками засідання FOMC можна виділити кілька ключових моментів.

1. У реченні про інфляцію тепер зазначається відсутність подальшого прогресу (раніше – відзначався прогрес). «В останні місяці спостерігалася відсутність подальшого прогресу у досягненні мети Комітету з інфляції у два відсотки».

2. Також «комітет вважає, що ризики для досягнення його цілей у сфері зайнятості та інфляції змістилися у бік кращого балансу»

3. Таким чином, квітнево-травневе засідання FOMC констатувало, що питання зниження ставок все ще не стоїть на порядку денному. І не стоятиме доти, доки не настане прогрес у дефляції.

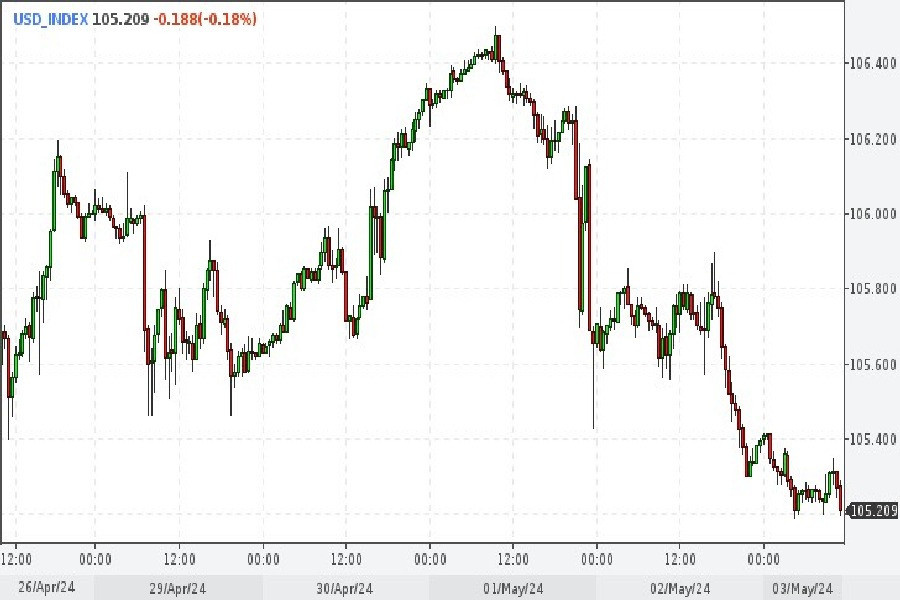

Долар США цього тижня після катання на американських гірках зміг частково відбитися від настання ведмедів та піднявся вранці у п'ятницю (графік 2). Великий пакет економічних даних щодо американської економіки цього тижня виявився досить суперечливим, щоб не дати американській валюті спокійно торгуватися у флеті в очікуванні п'ятниці та звітів NonFarm Payrolls. Попри тиск ведмедів, долар все ще тримає критично важливий рівень 105,5. Бики по долару явно купують на цих рівнях, оскільки підтримка ще існує.

З огляду на те, що коментарі Джерома Пауелла виявилися сценарієм мрії для зростання американської валюти щодо його шести основних аналогів, можна було очікувати зростання грінбека. Проте мрія була зрізана на зльоті, а індекс долара впав до 105,43 (мінімум цього тижня). Щобільше, у якийсь момент здавалося, що долар США може впасти ще нижче. Однак на підході дуже важливий звіт з ринку праці США. І вони можуть стати сильним каталізатором для грінбеку.

Чи зможуть квітневі NonFarm Payrolls зробити щось для зміцнення долара?

Щодо економічної статистики, яка вже була опублікована цього тижня, то вона досить суперечлива.

Виробничий індекс ISM знову впав на територію спаду (<50,00), знизившись до 49,2.

Його компонент із зайнятості дещо зріс, до 48,6 (раніше – 47,4), але все одно знаходиться в зоні падіння (<50,00).

Індекс цін, навпаки, піднявся з 55,8 до 60,9, що свідчить про відновлення. Глобальні індекси ділової активності S&P за квітень (опубліковані в останній тиждень березня) показали значне відставання у всіх напрямках у сфері виробництва та послуг. Їхній компонент зайнятості впав відразу на 3,2 пункту – до 48,0.

Щотижневі звіти щодо первинно безробітних залишалися стабільними на рівні 208 тис.

Заявки з безробіття, що продовжуються, також не змінилися і вийшли на рівні 1,774 млн.

Дані Challenger показали скорочення рівня звільнень до 2,1% – найнижчого показника з літа 2020 року. (З 90,3 тис. до 64,8 тис.).

Зайнятість у несільськогосподарському секторі від ADP (Automatic Data Processing) показала зростання на 192 тис. нових робочих місць у квітні (прогноз – 179 тис.). Вакансії (JOLTS) за березень показали зниження до найнижчого рівня з початку 2021 року – до 8,488 млн грн.

Тобто в економіці США спостерігається менше вакансій та менше звільнень. Це свідчить про ослаблення ринку праці та становить ризик зниження квітневих NonFarm Payrolls.

У березні вони вийшли на несподівано високому рівні 303 тис. За даними Bloomberg, прогнози квітневих NFP виставлені на +240 тис. нових робочих місць порівняно з березневим показником 303 000. Важливо, що діапазон оцінок від різних експертів дуже широкий: від 150 тис. .до 280 тис. (у середньому - 235 тис.). Варто врахувати, що американський ринок праці виявлявся вище за виставлені очікування вже протягом п'яти місяців поспіль. Питання в тому, чи ми побачимо повторення в квітневих даних.

Сильні NonFarm Payrolls підірвуть упевненість ФРС США у зниженні інфляції. Цей сценарій може скасувати всі запевнення Джерома Пауелла щодо неминучої перспективи підвищення процентних ставок. А ідея про те, що високі відсоткові ставки насправді можуть стимулювати економічне зростання в США, отримає ще одне підтвердження. Можливо, саме стимулюючий вплив високих ставок за поточних обставин переважує їхню обмежувальну роль.

І навпаки, якщо дані NFP розчарують, це, мабуть, переправити м'яч у поле голубів. Тож сьогодні настав час подивитися, на який майданчик приземлиться м'яч. А NonFarm Payrolls відведено роль арбітра у грі «голуби contra яструби». Враховуючи, що реальність американської економіки постійно суперечить прогнозам, нестандатне мислення може виявитися дуже корисним.

Доповнено.

- Зміна числа зайнятих у несільськогосподарському секторі США у квітні становила 175 тис. (прогноз – 238 тис., раніше — 315 тис.).

- Рівень безробіття у квітні – 3,9% (прогноз – 3,8%; раніше – 3,8%).

Отже, ця гра завершилася повною поразкою яструбів. Далі буде...